عمليات اعرف عميلك (KYC) التقليدية كانت تخلق احتكاكاً. إليك كيف بسطت المصادقة الذكية كل شيء مع الحفاظ على معايير الامتثال والأمان التي تتجاوز المتطلبات التنظيمية.

التحدي الذي تواجهه شركات التكنولوجيا المالية الحديثة في المملكة العربية السعودية يمتد إلى ما هو أبعد من التحقق البسيط من المستخدم. عمليات اعرف عميلك التقليدية، رغم ضرورتها للامتثال التنظيمي، أصبحت حواجز كبيرة أمام تبني المستخدمين ونمو الأعمال. النهج التقليدي يتطلب تحميل وثائق متعددة وخطوات تحقق يدوية وفترات انتظار طويلة يمكن أن تمدد تسجيل العملاء من دقائق إلى أيام أو حتى أسابيع.

دراسة الحالة لدينا تركز على شركة تكنولوجيا مالية سعودية رائدة أدركت الحاجة الملحة لتحويل عملية تسجيل العملاء دون المساس بالأمان أو الامتثال التنظيمي. الشركة، التي توفر حلول دفع رقمية وخدمات مالية للمستهلكين والشركات، كانت تواجه تسرباً كبيراً للعملاء أثناء عملية التسجيل. التحليل الأولي كشف أن أكثر من 60% من العملاء المحتملين تخلوا عن محاولات التسجيل قبل الإكمال، أساساً بسبب تعقيد ومتطلبات الوقت لعملية اعرف عميلك التقليدية.

عملية التسجيل الحالية تطلبت من العملاء تقديم أشكال متعددة من الهوية، بما في ذلك بطاقات الهوية الوطنية وكشوف البنك ووثائق إثبات العنوان. كل وثيقة تطلبت مراجعة يدوية من قبل مسؤولي الامتثال، مما خلق اختناقات يمكن أن تؤخر تفعيل الحساب لعدة أيام عمل. العملية كانت صعبة بشكل خاص للمستخدمين الأصغر سناً وأولئك في المناطق النائية الذين توقعوا تجارب رقمية فورية مشابهة لتلك التي توفرها منصات التكنولوجيا العالمية.

الحل الذي نفذته شركة التكنولوجيا المالية المتطلعة للمستقبل تمحور حول المصادقة الذكية التي استفادت من طرق تحقق متعددة مع الحفاظ على أعلى معايير الأمان. النظام الجديد تكامل بسلاسة مع منصة الهوية الرقمية الوطنية السعودية (نفاذ)، مما مكن من التحقق الفوري من الهوية للمواطنين السعوديين. هذا التكامل وحده ألغى الحاجة للمراجعة اليدوية للوثائق في أكثر من 80% من الحالات، مما قلل بشكل كبير من وقت المعالجة وحسن تجربة المستخدم.

نظام المصادقة الذكية استخدم خوارزميات تقييم قائمة على المخاطر يمكنها تقييم سلوك المستخدم وخصائص الجهاز وأنماط المعاملات في الوقت الفعلي. المستخدمون منخفضو المخاطر مع تحقق قوي من الهوية الرقمية يمكنهم إكمال التسجيل في أقل من ثلاث دقائق، بينما الحالات عالية المخاطر تم وضع علامة عليها تلقائياً لخطوات تحقق إضافية. هذا النهج ضمن الحفاظ على معايير الأمان مع توفير تجربة سلسة لغالبية المستخدمين الشرعيين.

التحقق البيومتري لعب دوراً حاسماً في عملية التسجيل الجديدة. النظام استخدم تقنية التعرف على الوجه لمطابقة المستخدمين مع وثائق الهوية الرسمية، مما وفر طبقة إضافية من الأمان مع الحفاظ على راحة المستخدم. عملية التحقق البيومتري صُممت للعمل بسلاسة عبر أنواع أجهزة مختلفة وظروف إضاءة، مما ضمن إمكانية الوصول لجميع المستخدمين بغض النظر عن إعدادهم التقني.

توصيل كلمة المرور لمرة واحدة متعدد القنوات تم تنفيذه لاستيعاب تفضيلات المستخدم المتنوعة وضمان التحقق الموثوق عبر طرق اتصال مختلفة. يمكن للمستخدمين تلقي رموز التحقق عبر الرسائل النصية أو واتساب أو البريد الإلكتروني أو المكالمات الصوتية، مع اختيار النظام تلقائياً للقناة الأكثر ملاءمة بناءً على تفضيلات المستخدم ومعدلات نجاح التوصيل. هذا النهج قلل بشكل كبير من فشل التحقق وحسن معدل الإكمال الإجمالي لعملية التسجيل.

عملية التنفيذ تطلبت تنسيقاً دقيقاً بين أصحاب مصلحة متعددين، بما في ذلك فرق التكنولوجيا ومسؤولي الامتثال والسلطات التنظيمية. الشركة عملت بشكل وثيق مع مؤسسة النقد العربي السعودي (ساما) لضمان أن طرق المصادقة الجديدة تلبي جميع المتطلبات التنظيمية مع توفير أمان محسن مقارنة بالنهج التقليدية. تدقيقات منتظمة ومراجعات امتثال تم تأسيسها للحفاظ على الالتزام المستمر بالمعايير التنظيمية المتطورة.

التدريب وإدارة التغيير كانا مكونين حاسمين للتنفيذ الناجح. فرق خدمة العملاء تم تدريبها على طرق المصادقة الجديدة لتوفير الدعم عند الحاجة، بينما فرق الامتثال تم تعليمها حول ميزات الأمان المحسنة وقدرات التدقيق لنظام المصادقة الذكية. التواصل الواضح مع العملاء حول العملية المحسنة ساعد في بناء الثقة والاعتماد على النهج الجديد.

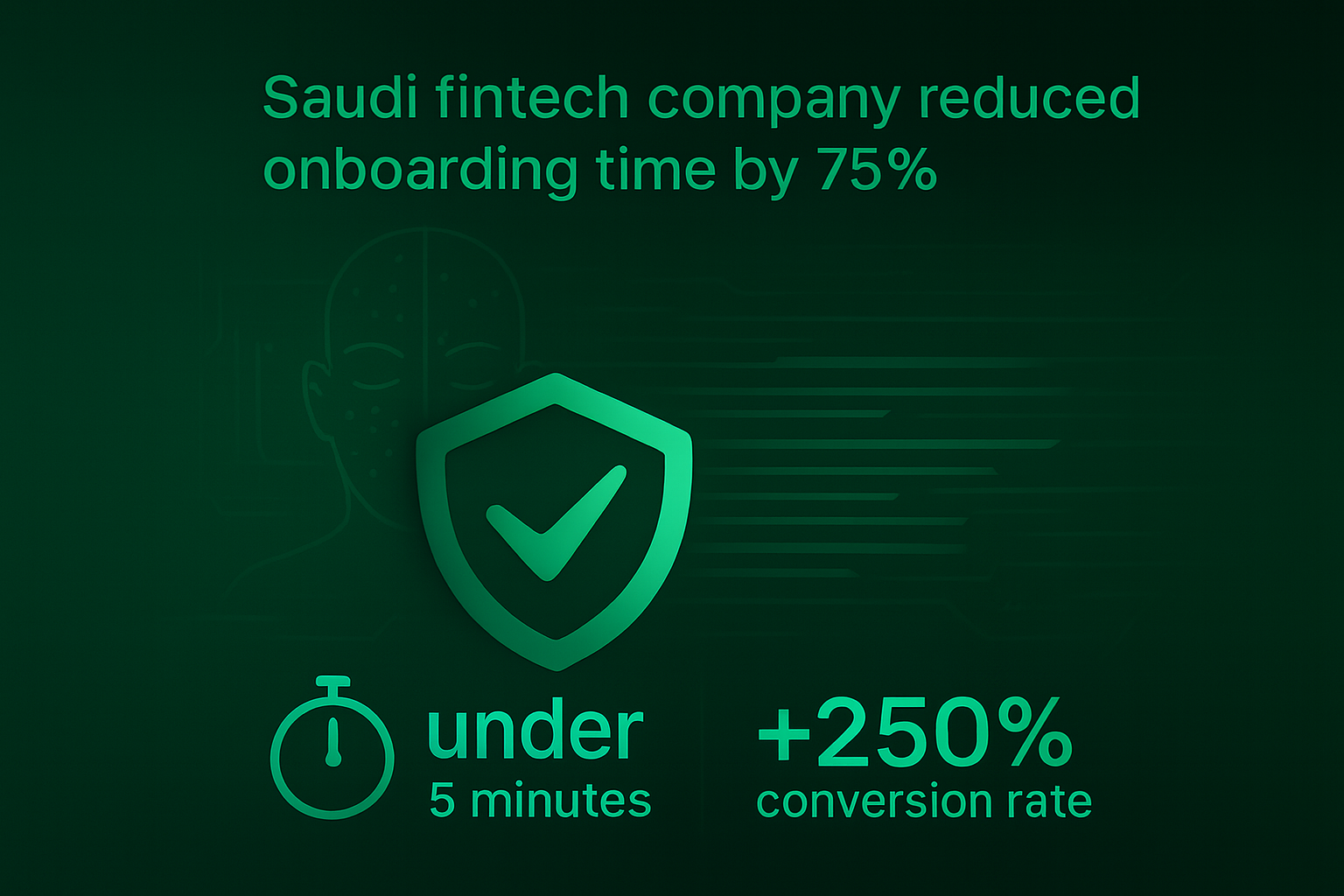

نتائج التنفيذ تجاوزت جميع التوقعات. وقت تسجيل العملاء تم تقليله من متوسط 3-5 أيام عمل إلى أقل من 10 دقائق لغالبية المستخدمين. معدل الإكمال للتسجيلات الجديدة زاد من 40% إلى 92%، مما يمثل تحسناً كبيراً في كفاءة اكتساب العملاء. درجات رضا العملاء لعملية التسجيل تحسنت بشكل كبير، مع تقدير المستخدمين بشكل خاص لسرعة وراحة النظام الجديد.

من منظور الأعمال، عملية التسجيل المحسنة مكنت الشركة من توسيع جهود اكتساب العملاء بشكل كبير. متطلبات المعالجة اليدوية المقللة سمحت لفرق الامتثال بالتركيز على أنشطة ذات قيمة أعلى، بينما تجربة المستخدم المحسنة ساهمت في زيادة قيمة العميل مدى الحياة وتقليل تكاليف الدعم. الشركة أبلغت عن زيادة 300% في تسجيلات العملاء الجدد خلال الربع الأول التالي للتنفيذ.

مقاييس الأمان أيضاً أظهرت تحسينات جوهرية. نظام المصادقة الذكية اكتشف ومنع عدة محاولات احتيال قد تكون فاتت طرق التحقق التقليدية. النهج متعدد العوامل وقدرات تقييم المخاطر في الوقت الفعلي وفرت حماية أقوى ضد سرقة الهوية ومحاولات الاستيلاء على الحساب. تدقيقات الامتثال أكدت أن النظام الجديد تجاوز المتطلبات التنظيمية مع توفير أمان محسن مقارنة بالطرق السابقة.

نجاح هذا التنفيذ له آثار أوسع لصناعة التكنولوجيا المالية السعودية ومبادرات التحول الرقمي عبر المملكة. إنه يوضح أن تقنيات المصادقة المبتكرة يمكن أن تحسن تجربة المستخدم وتعزز الأمان وتحافظ على الامتثال التنظيمي في الوقت نفسه. دراسة الحالة توفر مخططاً لشركات الخدمات المالية الأخرى التي تتطلع لتحديث عمليات تسجيل العملاء مع تلبية التوقعات المتطورة للمستهلكين السعوديين.

نظراً للمستقبل، الشركة تواصل تحسين وتعزيز قدرات المصادقة لديها. الخطط تشمل التكامل مع طرق بيومترية إضافية وتوسيع خوارزميات تقييم المخاطر واستكشاف التقنيات الناشئة مثل التحقق من الهوية القائم على البلوك تشين. التطور المستمر لنظام المصادقة يعكس التزام الشركة بالحفاظ على ميزتها التنافسية مع توفير أفضل تجربة ممكنة لعملائها.

في أوثينتيكا، عملنا مع العديد من شركات التكنولوجيا المالية عبر الشرق الأوسط لتنفيذ حلول مصادقة ذكية مشابهة. منصتنا توفر المرونة وميزات الأمان الضرورية لتلبية متطلبات تنظيمية متنوعة مع تقديم تجارب مستخدم استثنائية. قصص النجاح من عملائنا توضح الإمكانات التحويلية لتقنية المصادقة الحديثة عند التنفيذ والتكامل بشكل صحيح مع عمليات الأعمال الحالية.

مستقبل تسجيل العملاء في صناعة الخدمات المالية سيتحدد من قبل الشركات التي يمكنها موازنة الأمان والامتثال وتجربة المستخدم بنجاح. دراسة الحالة هذه توضح أنه مع التكنولوجيا الصحيحة ونهج التنفيذ، من الممكن تحقيق تحسينات كبيرة في جميع المجالات الثلاثة في الوقت نفسه، مما يخلق قيمة للشركات والعملاء والسلطات التنظيمية على حد سواء.